Ou

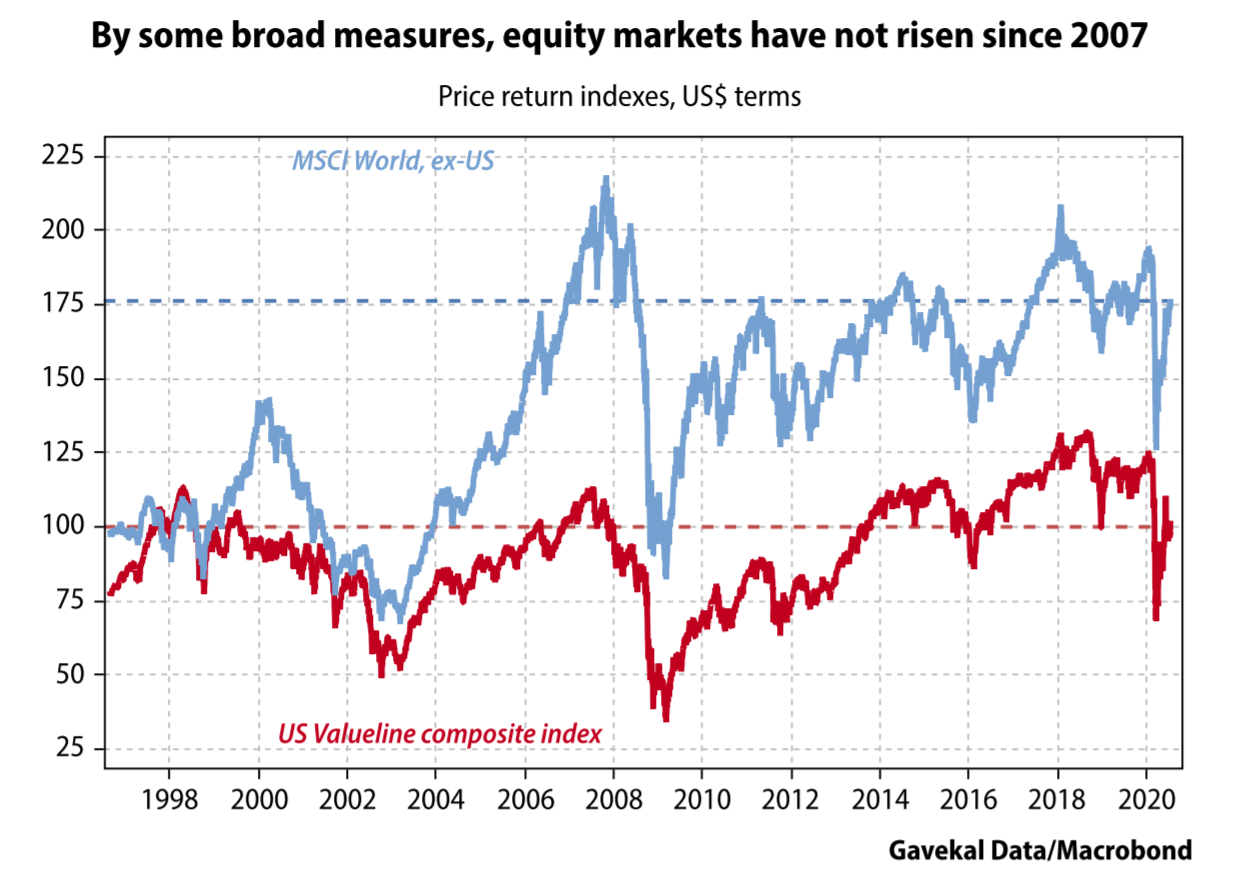

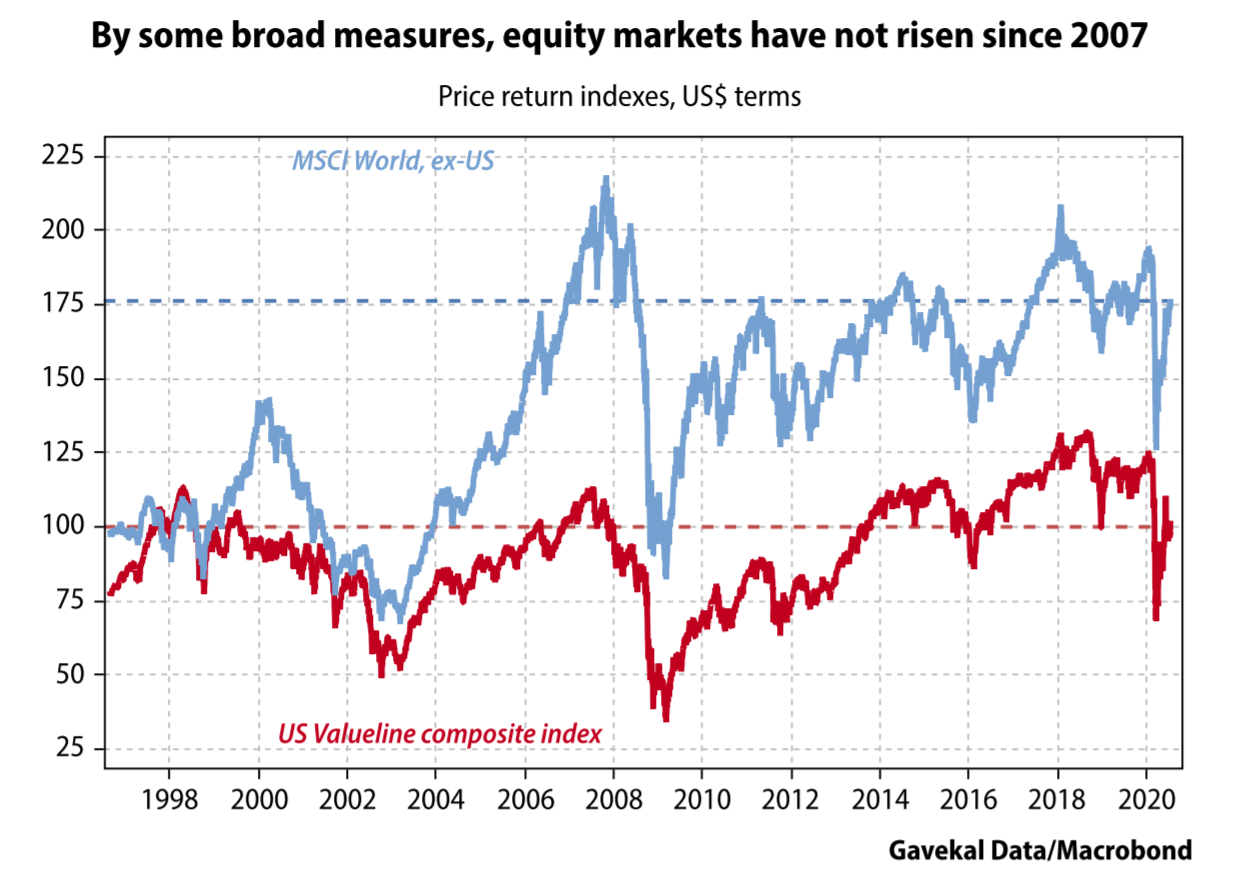

talvez a explicação mais simples seja que, para toda a conversa sobre o

mercado altista de ações em alta, as ações globais não estão em grande

parte de um mercado em alta. Nos dois primeiros trabalhos desta série,

apontei que o índice MSCI World ex-EUA ficou estável desde 2007 e 2014.

Talvez ainda mais surpreendente, o índice composto Valueline, que é sem

dúvida o melhor proxy para o desempenho da mediana As ações dos EUA

permanecem hoje no mesmo nível de 1998 (veja o gráfico abaixo).

É

certo que o Valueline é um índice de preços e, portanto, não inclui a

contribuição de dividendos para o retorno total. Não obstante, é notável

o fracasso dos principais parâmetros de referência do mercado de ações

em alcançar novos máximos, apesar de toda a conversa sobre um mercado

altista em alta. Então, onde os investidores devem procurar esse touro

notável?

Encontrando o touro furioso

Definir

um mercado em baixa é fácil: se o preço de um ativo cair em um

determinado valor - para índices de ações, geralmente -20% -, é

geralmente aceito que o ativo esteja em um mercado em baixa. Mas, para

ser útil, a definição de um mercado em alta precisa ser mais complicada.

A mídia financeira geralmente fala de um aumento de 20% como um

"mercado em alta", mas isso dificilmente parece satisfatório. Segundo

essa definição, o petróleo, que mais que dobrou em relação aos mínimos

de meados de abril, estaria em um mercado em alta. No entanto,

pouquíssimos investidores em energia têm estourado as rolhas de

champanhe recentemente.

Portanto, pode ser mais útil

propor uma definição alternativa: uma classe de ativos está em um

mercado altista quando seu preço subjacente continua a elevar o novo

ciclo.

Essa definição útil é

particularmente útil hoje, dado que os mercados atingiram o fundo em

meados de março de 2020 e, desde então, se recuperaram bastante em quase

todo o mundo. No entanto, nessa ampla recuperação, alguns ativos

passaram a atingir novos máximos para o ano, enquanto outros não. Com

isso em mente, é mais fácil argumentar que os ativos que atingiram novos

patamares estão em um mercado altista, enquanto os que ainda não

recuperaram seus níveis de início de ano ainda têm muito a provar.

O

uso dessa definição - reconhecidamente egoísta - restringe bastante o

atual mercado em alta e, portanto, essa investigação está dentro de

limites administráveis. Seguindo o padrão "deve ter feito novos máximos

no acumulado do ano", fica claro que:

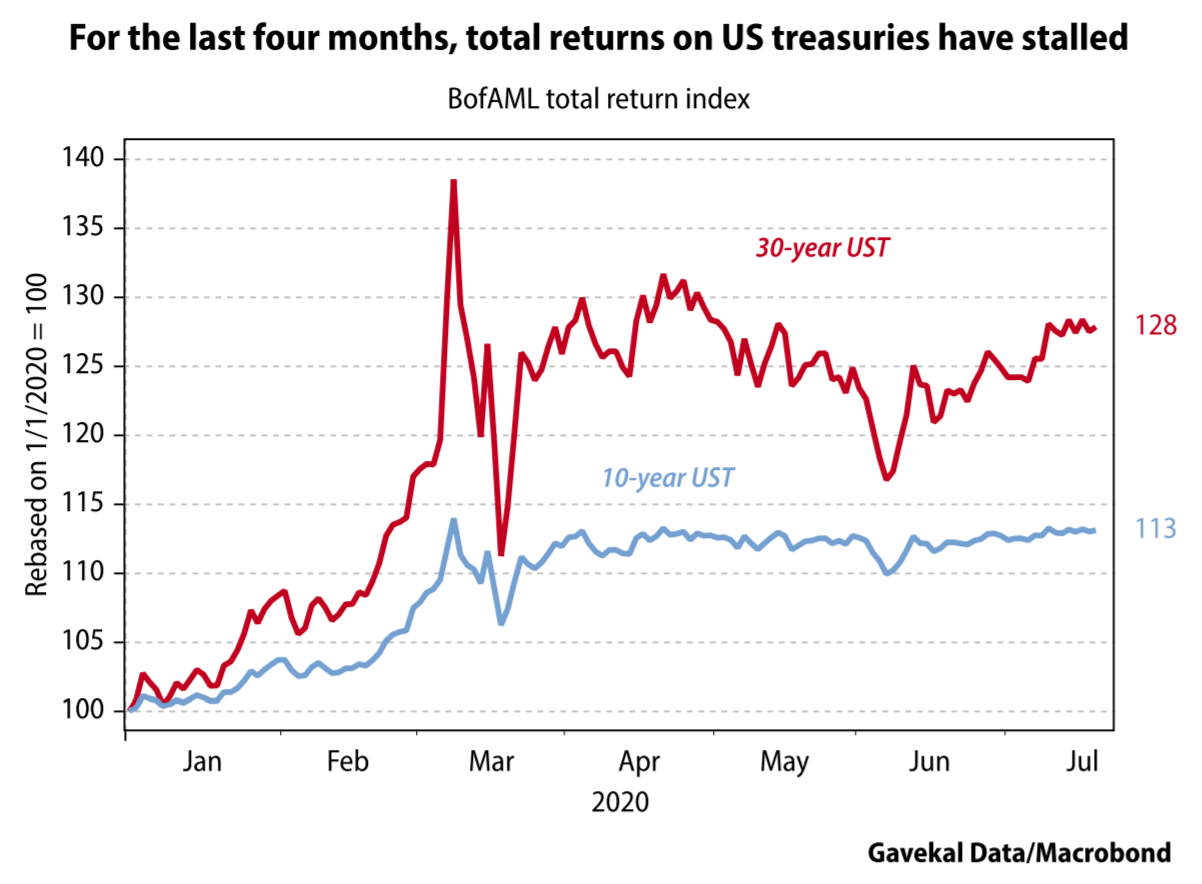

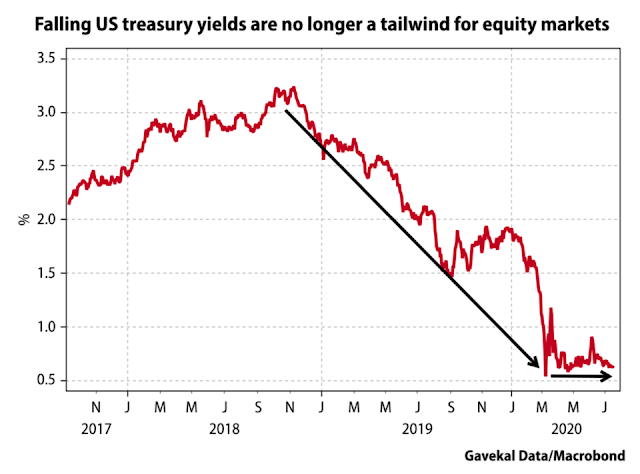

O

touro enfurecido não é mais encontrado nos mercados de títulos do

mundo. Do final de 2018 a março de 2020, os preços dos títulos

continuaram subindo. No entanto, o avanço está parado. Essa é uma

mudança importante no ambiente de investimento e uma mensagem que os

investidores devem prestar atenção (veja o gráfico abaixo).

- O

touro em fúria não é mais encontrado no dólar americano. Parece cada

vez mais como se o mercado em alta do dólar americano tivesse terminado

com o início de março de 2020. O dólar americano, medido pelo índice

DXY, agora está de volta a sua negociação abaixo da média móvel de dois

anos - e isso no meio de uma crise global. Além disso, a menos que o

dólar recupere de forma acentuada e rápida, a inclinação da média móvel

de dois anos está prestes a rolar. Esta é outra mudança importante no

ambiente de investimento.

- Em

um sentido amplo, as ações não estão em lugar algum há 30 meses. O

ex-dividendo do índice MSCI World agora está -2% abaixo do nível em

janeiro de 2018 e -6,2% abaixo dos níveis de fevereiro de 2020.

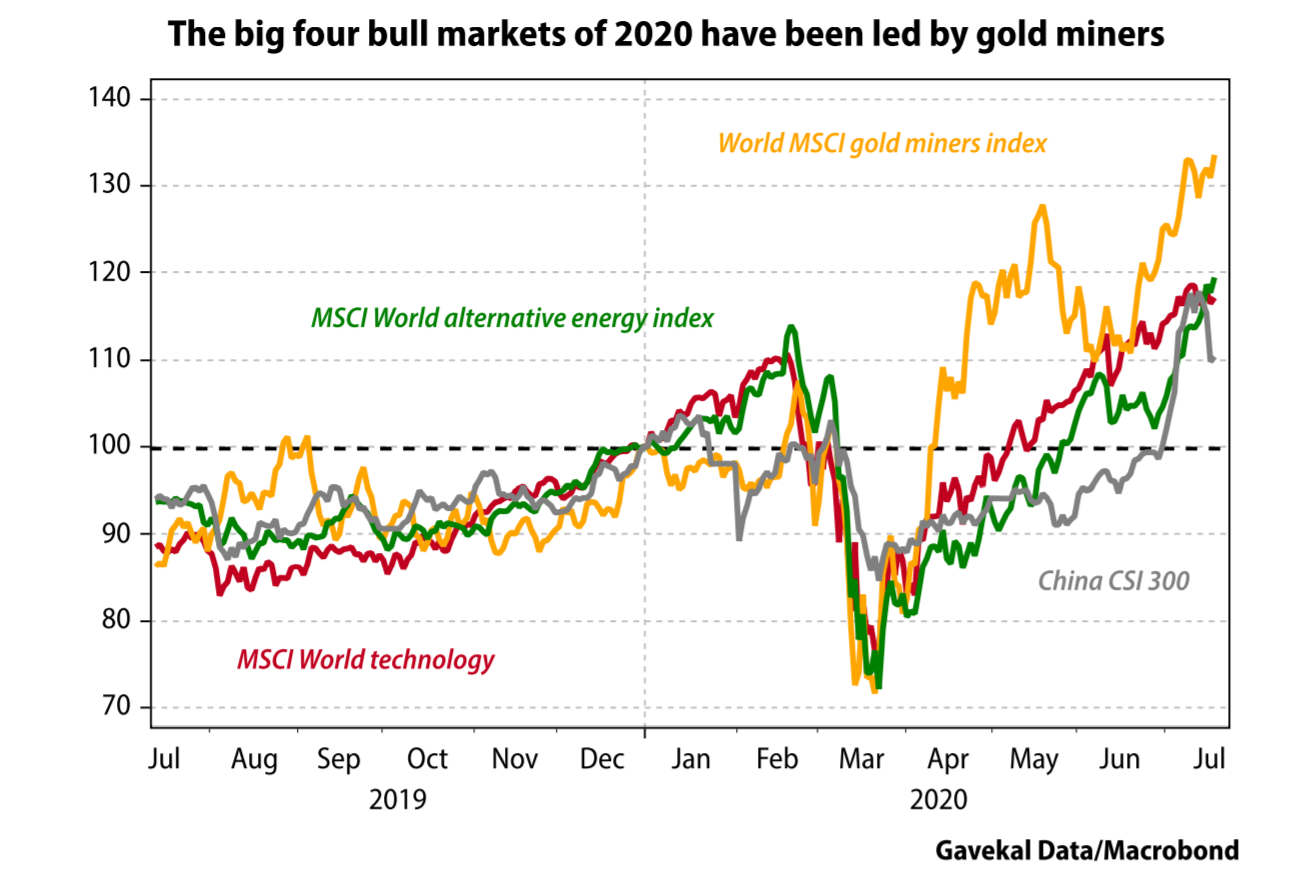

No

entanto, por trás desse cenário de taxas de juros fixas, fraqueza

moderada do dólar americano e mercados de ações globais - embora

voláteis -, o touro enfurecido encontrou um lar em quatro classes de

ativos diferentes: (i) Big Tech, (ii) investimentos verdes, ( iii)

metais preciosos e (iv) ações chinesas. E, desses, as mineradoras de

metais preciosos superaram todas as outras classes de ativos no

acumulado do ano. Vamos analisar esses quatro mercados em alta um por

um.

O mercado em alta da Big Tech

Muitos

litros de tinta foram derramados no mercado de alta tecnologia da Big

Tech. O assunto é inevitável, apenas porque Facebook, Amazon, Apple,

Microsoft e Google agora representam mais de um quinto do S&P 500.

Como resultado, a decisão de sobre-ponderar ou sub-ponderar a Big Tech

fez ou quebrou muitos gerentes de portfólio desempenho nos últimos anos.

E é provável que continue a fazê-lo nos próximos anos.

Em

As ações se tornam uma bolha ?, revi o argumento mais convincente

contra o excesso de peso da Big Tech - que a lei de grandes números

representa um sério obstáculo para ganhos futuros. Para ilustrar esse

desafio, deixe-me propor o seguinte exercício. Vamos aceitar que:

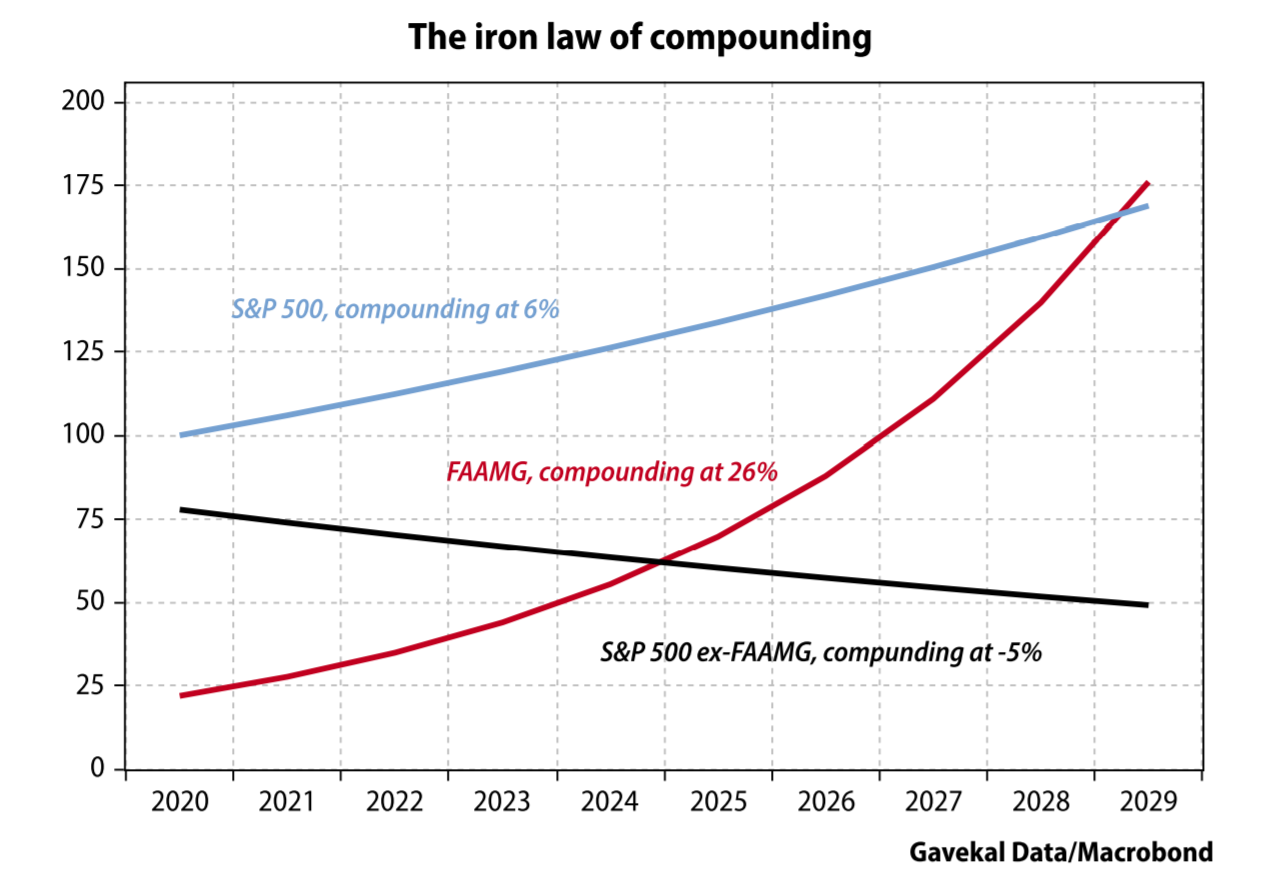

Com

o tempo, o S&P 500 aumenta cerca de 6% ao ano (mesmo que isso

pareça otimista, dadas as atuais avaliações de ações e taxas de juros).

Nos

últimos seis anos, as ações da FAAMG aumentaram em média 26% ao ano, e

os investidores que pagam avaliações recordes por essas ações estão

obviamente esperançosos de que esses retornos continuem.

Se

aceitarmos esses dois pontos, então, como o gráfico abaixo ilustra,

para que a matemática se encaixe, teríamos de imaginar o seguinte:

Se os retornos para o S&P 500 ex-FAAMG foram de aproximadamente -5% ao ano nos próximos cinco anos;

Então, no final de 2024, a FAAMG seria maior que as outras 494 empresas do S&P 500;

E

até 2028, nesse ritmo, as ações da FAAMG seriam maiores do que todo o

mercado americano, inclusive elas próprias. Não é preciso dizer que isso

é manifestamente impossível.

Como

os leitores devem ter percebido, há uma falha óbvia no gráfico acima:

se o FAAMG continuar se acumulando em 26% na próxima década, então,

quando começarem a constituir uma parcela cada vez maior do S&P 500,

o S&P 500 será um todo começaria a se formar a uma taxa mais

rápida. E isso levanta a questão de saber se o S&P 500 pode aumentar

a uma taxa muito superior a 6%.

O

primeiro pilar no qual o mercado de alta tecnologia da Big Tech se

baseia é que a inflação e o crescimento econômico em todo o mundo

permanecerão modestos até onde os olhos possam ver. E em um mundo com

inflação baixa, baixo crescimento e baixas taxas de juros, os

investidores também podem pagar ações de crescimento agressivas. Em um

mundo de baixo retorno, o crescimento anual de 15% nos lucros da Big

Tech se destaca de forma tão evidente que merece uma valorização de 26%

no preço das ações.

Isso

me leva de volta ao desafio de grandes números e à lei férrea da

composição (Albert Einstein disse, supostamente, que não há força mais

poderosa no universo do que a composição). Esta lei do ferro enfrenta um

óbvio desafio lógico.

- Comece

com a premissa de que o crescimento do preço das ações da Big Tech pode

superar o crescimento do lucro devido à falta de crescimento do PIB em

todo o mundo;

- E o crescimento do PIB em todo o mundo é fraco - digamos 3% ?;

- Então,

muito rapidamente, a Big Tech ficará grande demais como uma

participação nos benchmarks globais de ações. E, como isso acontece, o

retorno das ações globais terá que acelerar de cerca de 6% ao ano agora,

para 8% e, em seguida, 10%, 12%, etc;

- Mas

os retornos das ações globais podem acelerar para 8%, e para os 12%, se

o crescimento do PIB global permanecer fraco? Provavelmente não. Esses

rápidos ganhos de capital provavelmente desencadeariam um boom econômico

próprio, com espíritos animais rugindo alimentando maior consumo.

- E

se o crescimento acelerar, isso não prejudica o primeiro pilar no qual

repousa o excepcional mercado de alta tecnologia da Big Tech. Em um

ambiente de crescimento global acelerado, muitos outros ativos

começariam a parecer atraentes.

Tentando

enquadrar esse círculo em particular, os investidores podem chegar a

apenas uma das duas conclusões lógicas possíveis. A primeira é que as

ações da FAAMG não poderão continuar acumulando 26% ao ano. Em algum

momento no futuro, analisaremos a Microsoft com 11,5 vezes as vendas, a

Tesla com 10,5 vezes e o Facebook com 9,5 vezes. Lembraremos as palavras

de Scott McNealy, CEO da Sun Microsystems, que falou sobre os primeiros

2000 avaliação de sua empresa:

“Com

10 vezes a receita, para lhe dar um retorno de 10 anos, eu tenho que

pagar 100% da receita por 10 anos consecutivos em dividendos ... Isso

pressupõe que eu tenha zero custo de produtos vendidos, o que é muito

difícil para um computador companhia. Isso assume zero despesas, o que é

realmente difícil para 39.000 funcionários. Isso pressupõe que eu não

pago impostos, o que é muito difícil. E isso pressupõe que você não paga

impostos sobre seus dividendos, o que é meio ilegal. E considerando

que, com P&D zero nos próximos 10 anos, posso manter a atual taxa de

execução de receita ... Você percebe o quão ridículas são essas

suposições básicas? Você não precisa de transparência. Você não precisa

de notas de rodapé. O que você estava pensando?

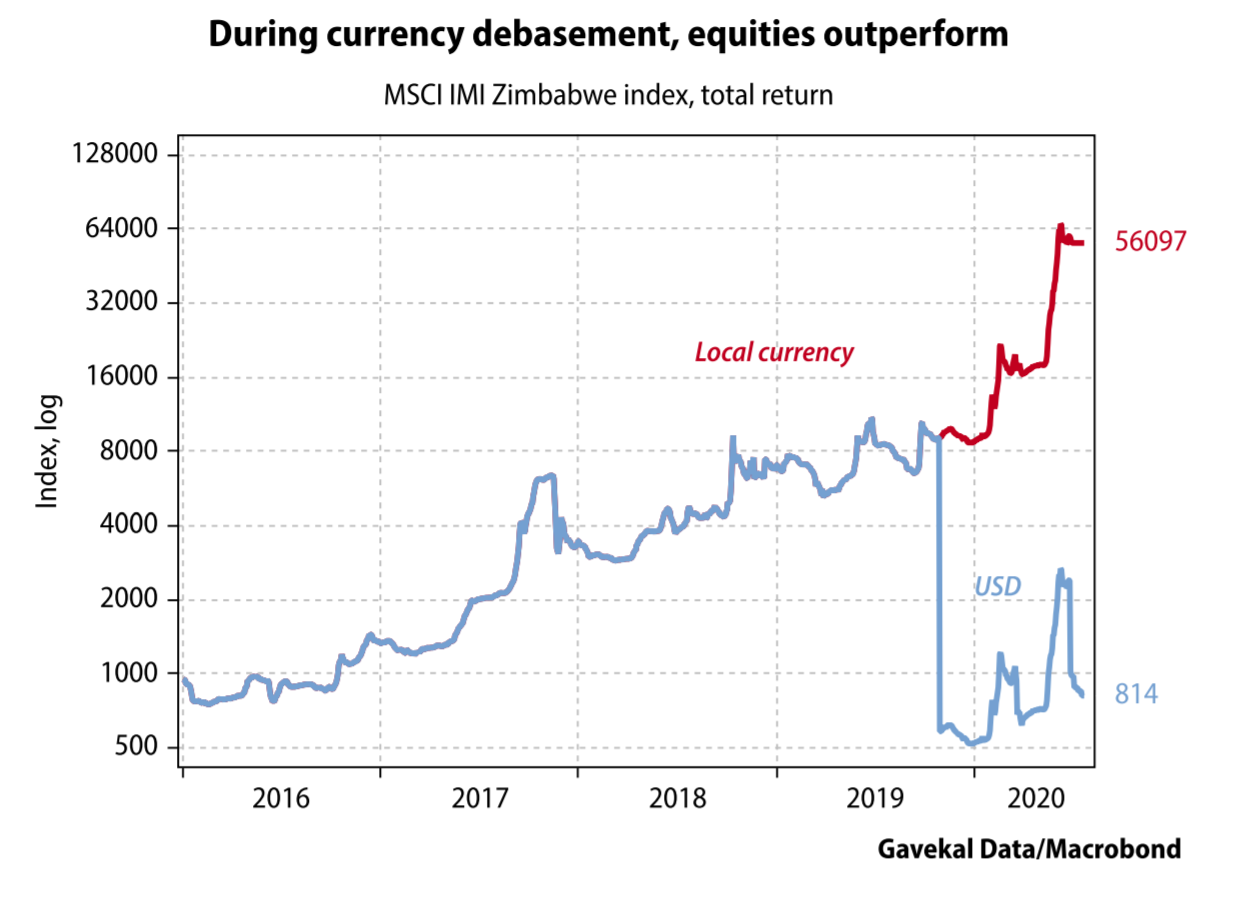

A

segunda conclusão possível para enquadrar o círculo de ações da FAAMG

que se compõe a uma taxa tão alta que o mercado mais amplo também se

compõe a uma taxa cada vez mais alta, em um cenário de fraco crescimento

do PIB dos EUA e do mundo, é que a moeda em que tudo isso é denominado

se torna cada vez mais inútil. E em um ambiente de rápida degradação da

moeda, as ações geralmente superam os títulos e o dinheiro, mesmo na

ausência de um crescimento credível do PIB. Um exemplo específico vem à

mente.

Isso me leva ao segundo mercado altista que está se desenrolando: o que poderíamos chamar de "a ascensão da máquina verde".

A ascensão da máquina verde

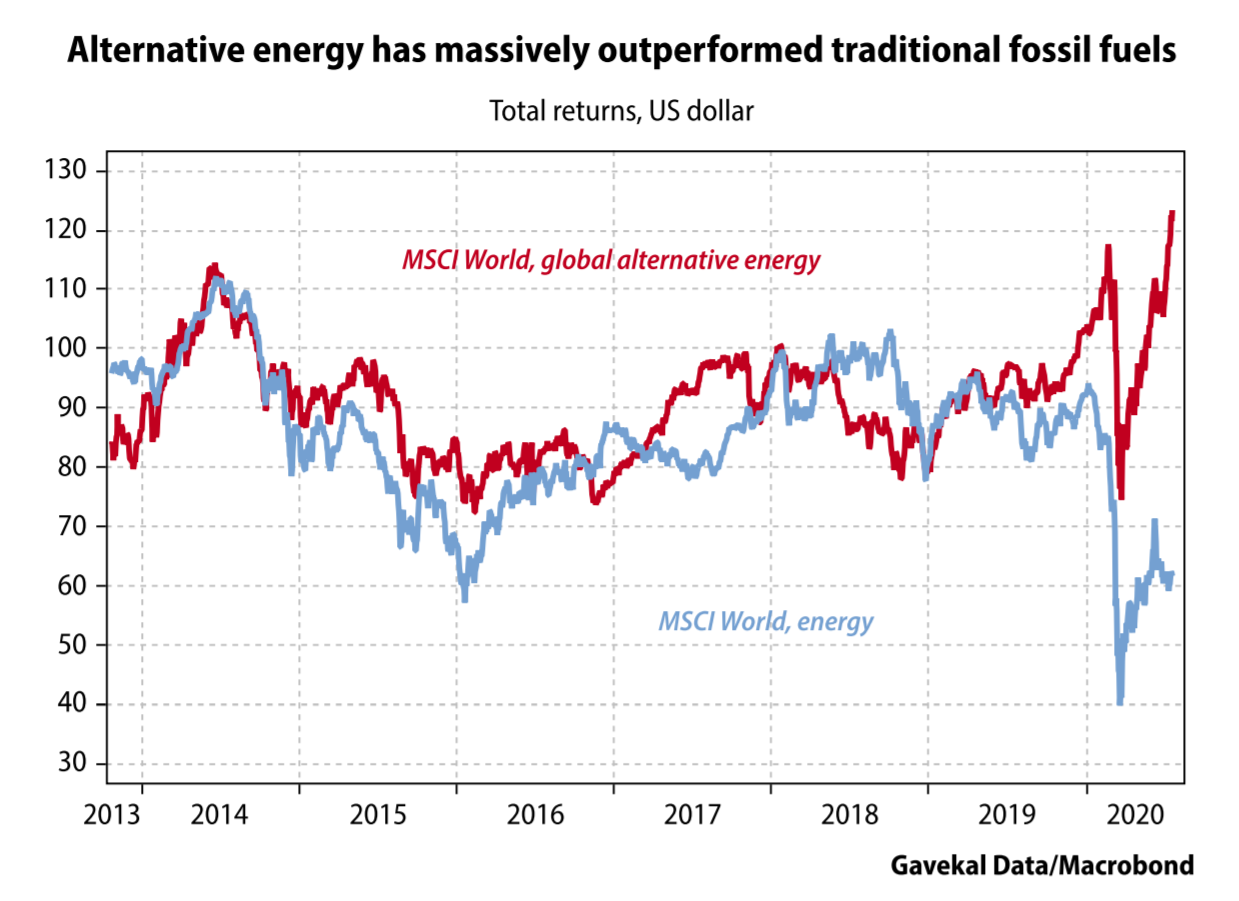

No

gráfico abaixo, a linha vermelha acompanha o desempenho dos estoques de

energia alternativa em todo o mundo. A linha azul acompanha o

desempenho de fornecedores de energia mais tradicionais - principalmente

produtores de petróleo, um pouco de gás natural e um pouquinho de

carvão. Nos últimos seis anos, esses dois segmentos de fornecedores de

energia apresentaram aproximadamente o mesmo desempenho.

Isso

faz sentido, dado que, em geral, as empresas de energia alternativa e

as empresas tradicionais de energia vendem - no fundo - o mesmo produto:

energia. A única diferença fundamental é a maneira como essa energia é

produzida.

De

repente, porém, a diferença no método de produção tornou-se importante o

suficiente para justificar uma enorme divergência no desempenho entre

os preços das ações dos dois grupos de produtores de energia.

Essa

divergência deixa os investidores diante de uma pergunta: por que o

valor dos produtores de energia alternativa está subindo para novos

patamares, mesmo que os produtores tradicionais de energia continuem

sendo o maior burro de três pernas do paddock? Existem três explicações

possíveis.

- A

primeira explicação possível é que estamos vendo uma onda de avanços

tecnológicos em energia alternativa. E esses avanços são de tal

magnitude que tornarão a extração de carbono obsoleta. Tenho dificuldade

em comprar esta explicação.

- A

segunda explicação possível é que os investidores deixaram de lado seus

sentidos. Por causa do desejo de ser visto fazendo a “coisa certa”, os

investidores não se preocupam mais com retornos de longo prazo de seu

capital ou mesmo com o retorno de longo prazo de seu capital. Em vez

disso, o que importa é a prioridade imediata da “sinalização da virtude”

em escala. Indique o crescimento atual do “investimento socialmente

responsável”, os mandatos de investimento sem carbono e assim por

diante. Em uma base puramente superficial e anedótica, essa explicação

parece se encaixar bem com o espírito da época; portanto, isso pode

muito bem ser um fator.

- Dito isto, é a terceira explicação possível, que chamarei de efeito Cantillon no trabalho, que realmente faz mais sentido.

Richard

Cantillon, um irlandês que passou grande parte de sua vida na França,

escreveu apenas um livro: Essai Sur La Nature Du Commerce En Général.

Foi publicado apenas após sua morte no início do século XVIII e hoje

raramente é estudado nas aulas de economia, embora tenha sido um texto

inovador na história da economia política e que tenha uma enorme

influência sobre pessoas como Knut Wicksell , os economistas da escola

austríaca e o grande Irving Fisher.

O

ponto de partida de Cantillon foi, originalmente para a época, o valor

do dinheiro. Enquanto todo mundo usa dinheiro para medir todos os outros

valores do sistema, poucos economistas antes de Cantillon gastaram

algum tempo tentando entender por que o dinheiro tem valor em primeiro

lugar, ou tão importante quanto, por que esse valor muda com o tempo. A

razão pela qual Cantillon foi atraído pelo assunto pode ter sido porque

ele viveu em tempos tão extraordinários.

Um

dos contemporâneos de Cantillon foi John Law, que através de sua

empresa no Mississippi desencadeou um boom épico e um abalo devastador

na França, que até então era de longe o país mais rico da Europa. É

justo dizer que, apesar da longa lista de ingleses que, ao longo da

história, infligiram tais danos à França - Eduardo, o príncipe negro,

Horatio Nelson, duque de Wellington e Brian Moore -, nenhum deles causou

tantos danos quanto a lei escocesa. No entanto, pelo menos uma coisa

positiva saiu do busto: as idéias de Cantillon. E estes foram derivados

da experiência prática; Cantillon era um especulador fenomenalmente

bem-sucedido, que se destacou como um bandido nas bolhas do Mar do Sul e

do Mississippi, primeiro no caminho para cima e depois no caminho para

baixo.

O

principal insight de Cantillon foi que, quando o dinheiro "novo" é

criado, aqueles que estão mais próximos da fonte de sua criação são os

primeiros a ver o preço do que eles estão vendendo subir. Por outro

lado, os que estão mais afastados da fonte do dinheiro serão os últimos a

ver os preços de seus produtos específicos aumentarem. Para encurtar a

história, se definirmos a inflação como um aumento na oferta de moeda,

seu principal impacto será uma mudança nos preços relativos - e não,

como a maioria das pessoas acredita, uma mudança nos preços absolutos.

Quem

está perto do banco central fica rico; aqueles que não são pobres. Como

resultado, o investimento se acumula nos setores “favorecidos”,

enquanto o resto da economia está faminto de dinheiro. Eventualmente,

essas mudanças levam a uma alocação incorreta de capital com o

aparecimento de múltiplas "taxas naturais" falsas, enquanto existe

apenas uma taxa de mercado. É nesse mecanismo que encontramos a origem

das quedas do mercado que, como a noite segue o dia, sempre surgem após

grandes alocações incorretas de capital.

Como

exemplo, Cantillon citou o aumento maciço dos séculos XVI e XVII na

produção de prata na América Latina, a maioria dos quais foi "capturada"

pelo rei da Espanha. Como resultado, os preços dos produtos comprados

pela corte espanhola dispararam imediatamente, enquanto os preços dos

alimentos levaram muito tempo para acompanhar. E quando a produção de

prata acabou em colapso, todos os "setores vinculados à corte" faliram.

Avanço

rápido de hoje, e é possível imaginar um setor mais próximo da energia

do que a energia alternativa? Qual dos políticos profissionais de hoje

não quer ser visto escrevendo cheques para as energias limpas do futuro,

produzidas aqui em casa? E, ao mesmo tempo, é possível pensar em uma

indústria mais distante do centro de poder hoje do que o grande

petróleo?

Quando

o ex-vice-presidente Joe Biden anuncia um plano de gastar US $ 2trn uma

vez eleito em um "novo acordo verde", a motivação por trás de sua

generosidade é a promessa de retornos financeiros futuros? Ou é o desejo

de sinalizar virtude? (Com o dinheiro de outras pessoas, naturalmente;

os EUA já estão com déficits orçamentários de vários bilhões de dólares,

com uma relação dívida / PIB agora mais alta do que no pico da Segunda

Guerra Mundial. Mas quem está contando?)

Eu

argumentaria o último. Isso implica que o desempenho do mercado altista

de energia alternativa é um sinal especialmente forte de um efeito

Cantillon se desenrolando bem diante dos nossos olhos. E, do outro lado

de um mercado em alta com efeito Cantillon, sempre existe a depreciação

da moeda.

Isso me leva ao terceiro mercado em alta de hoje: metais preciosos.

O mercado altista de metais preciosos

No

acumulado do ano, as mineradoras de ouro e prata superaram todas as

outras principais classes de ativos. Esse desempenho supera um cenário

de aumento constante dos preços do ouro e fortes manifestações nos

preços da prata. O ouro atingiu novos recordes de todos os tempos em

todas as moedas, exceto o dólar. E no que diz respeito ao dólar, se você

observar as médias trimestrais do preço do ouro, o preço médio no 2T20

de US $ 1.780 / oz ficou um pouco acima do preço médio de US $ 1.772 no

pico do mercado em alta anterior no 3T12.

Se

alguma coisa confirmar que o atual mercado altista é impulsionado

principalmente pela degradação da moeda, seria o desempenho superior do

ouro e da prata em relação a todos os outros ativos. Como se vê, os

próprios metais não estão superando a tecnologia. Mas os mineiros de

ouro e prata são. A questão é se esse desempenho superior carrega uma

mensagem importante sobre o mundo de hoje.

Historicamente,

uma vez que os mercados em alta de ouro avançam, eles tendem a ser

longos e prolongados, interrompidos apenas pelo forte aperto do Federal

Reserve dos EUA, como em 1981, ou por um aumento sustentado do dólar,

como em 2012. Hoje , nem parece estar nos cartões. Então, o que vai

parar o mercado em alta de ouro?

Uma

resposta pode ter sido um grande fracasso nos mercados emergentes.

Atualmente, a maior parte da demanda física por ouro vem da Índia,

China, Sudeste Asiático e Oriente Médio. O subcontinente indiano pesa

especialmente na equação de oferta e demanda. Quando as coisas correm

bem na Índia, a rupia marginal tende a encontrar o caminho para o ouro. E

quando as coisas correm mal, geralmente flui de ouro. Esse padrão torna

o atual mercado altista ainda mais notável: os preços do ouro estão

subindo, embora a economia indiana tenha parado.

No

entanto, mesmo quando a Índia atingiu o pico, o segundo mercado mundial

de ouro, a China, está prosperando. Ou, pelo menos, seu mercado de

ações está subindo mais.

O mercado em alta na China

Com

o Covid-19 originário da China, a relação EUA-China se deteriorando

ainda mais, a China impôs uma lei de segurança altamente impopular a

Hong Kong, o colapso do comércio global, o Reino Unido banindo a Huawei,

a China e a Índia, chegando ao Himalaia e o governo chinês fazendo

muito menos estímulos fiscais e monetários do que qualquer outro grande

governo, quem teria pensado que o CSI 300 estaria superando todos os

outros principais mercados no ano, exceto o Nasdaq? No entanto, é

exatamente isso que está acontecendo. E, assim como o sucesso de muitos

pais, provavelmente existem várias forças germinativas por trás do

crescente mercado acionário chinês.

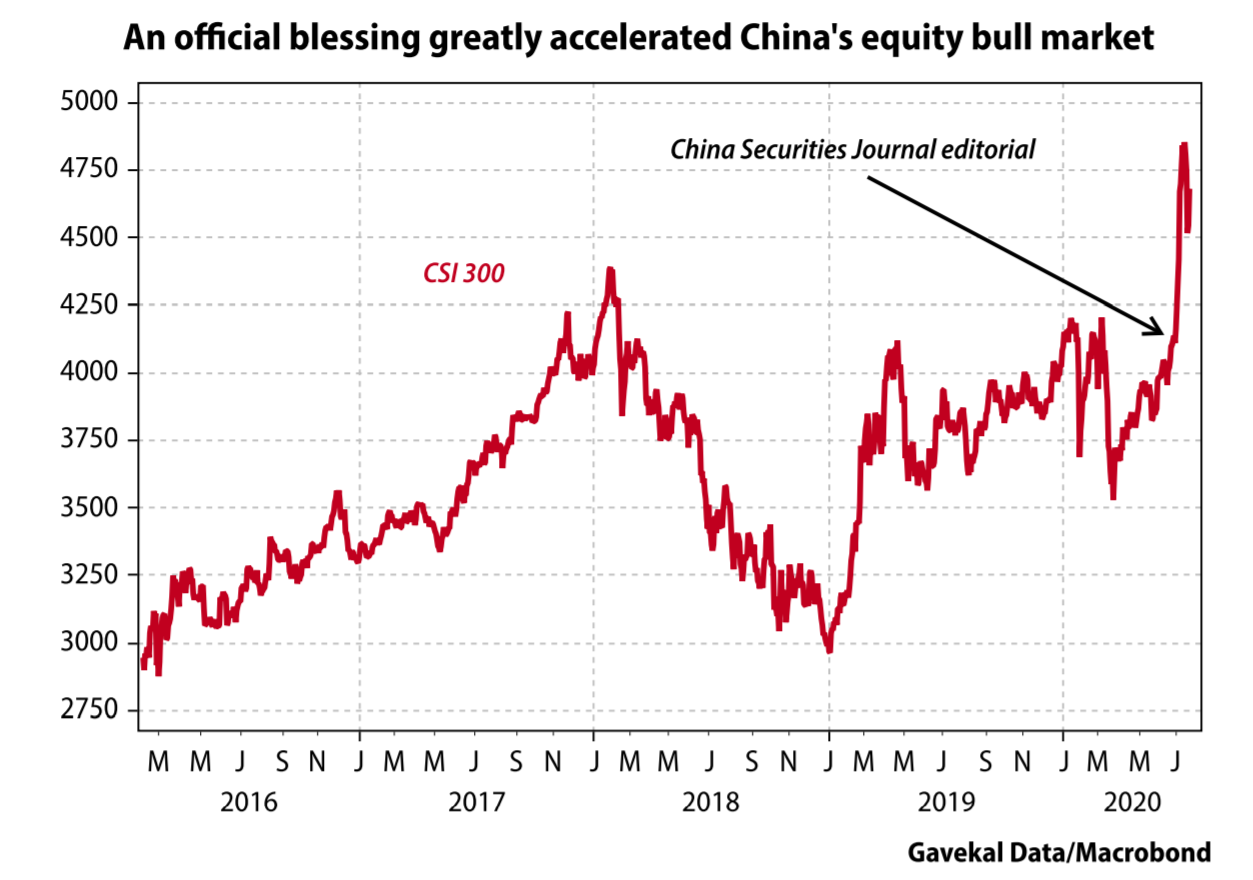

A

mão mais óbvia é a do governo. O mercado vinha subindo lentamente, como

outros mercados, até que um editorial na primeira página do China

Securities Journal destacou que um mercado em alta seria muito bem-vindo

no momento atual. O exército de investidores de varejo chineses não

precisou ser avisado duas vezes, e o mercado acionário doméstico chinês

prontamente ficou mais alto.

Mas

por que, após o desastre de 2015, o governo chinês decidiu tomar outro

gole desse cálice em particular? Possíveis explicações incluem:

A

necessidade de manter o mercado de capitais em equilíbrio, enquanto Xi

Jinping "amarra pontas soltas" em Hong Kong. Entrar em Hong Kong foi uma

grande mudança de política para Xi. Até maio, a "vibe" que vinha de

Pequim era que Hong Kong era um problema para o governo de Hong Kong

resolver. Isso mudou quando Xangai não conseguiu a colocação secundária

no Alibaba, e uma vez que os senadores dos EUA começaram a restringir as

condições da listagem de empresas chinesas em Nova York. De repente,

com Hong Kong o único mercado de capitais importante ainda aberto para

empresas chinesas, resolver a situação em Hong Kong se tornou a

prioridade de Xi. E agora que Hong Kong é o problema de Xi, ele precisa

obter sucesso.

A

necessidade de promover o consumo, especialmente de itens maiores, como

carros e eletrodomésticos. Normalmente, isso é feito através da

promoção de imóveis. Mas o setor imobiliário já é dinâmico, e várias

cidades estão de volta flertando com um território bolha. Promover mais

ganhos imobiliários a partir daqui pode levar a uma ressaca ainda maior

quando a festa termina do que um boom no mercado de ações.

O

desejo de atrair capital estrangeiro. À medida que se torna cada vez

mais óbvio que o divórcio EUA-China será confuso, a China precisa

desolarizar seu comércio e sua economia ainda mais rapidamente do que o

previsto. A maneira óbvia de fazer isso é promovendo o renminbi como uma

moeda comercial separada. Mas é claro que os estrangeiros provavelmente

só querem manter seu capital de giro ou sua economia em renminbi se os

ativos denominados em renminbi forem vistos como um destino atraente.

Essa

última explicação me traz de volta à tese desenvolvida no livro que

Charles e eu escrevemos há pouco mais de um ano: que a China agora está

tentando ativamente dedolarizar o comércio nos mercados emergentes. Isso

é muito importante, porque, se a China tiver sucesso, os mercados

emergentes da Ásia, África, Ásia Central e Europa Oriental precisarão de

muito menos dólares americanos. Um mundo em que a participação do

comércio global do dólar americano começa a encolher rapidamente - ainda

é altamente hipotética - é um mundo que se encontraria rapidamente com

muitos dólares americanos flutuando no exterior.

Um mundo com um excesso de dólares seria um mundo muito diferente daquele em que habitamos. Seria um mundo em que:

Os metais preciosos provavelmente atravessariam o telhado.

A Ásia, incluindo a China, teria um desempenho significativo.

A única coisa a possuir nos EUA seriam as empresas nas quais os EUA têm uma clara vantagem comparativa.

Agora, pense bem, não é exatamente isso que estamos vendo hoje?

DIVULGAÇÃO:

Este material foi preparado ou é distribuído apenas para fins

informativos e não é uma solicitação ou oferta para comprar qualquer

título ou instrumento ou para participar de qualquer estratégia de

negociação. Quaisquer opiniões, recomendações e premissas incluídas

nesta apresentação são baseadas nas condições atuais do mercado,

refletem nosso julgamento na data desta apresentação e estão sujeitas a

alterações. O desempenho passado não é garantia de resultados futuros.

Todos os investimentos envolvem riscos, incluindo a perda do principal.

Todo o material apresentado é compilado a partir de fontes consideradas

confiáveis, mas a precisão não pode ser garantida e a Evergreen não faz

representação quanto à sua precisão ou integridade. Os títulos

destacados ou discutidos nesta comunicação são mencionados apenas para

fins ilustrativos e não são uma recomendação para esses títulos. A

Evergreen gerencia ativamente as carteiras de clientes e os valores

mobiliários discutidos nesta comunicação podem ou não ser mantidos em

tais carteiras a qualquer momento.

https://blog.evergreengavekal.com