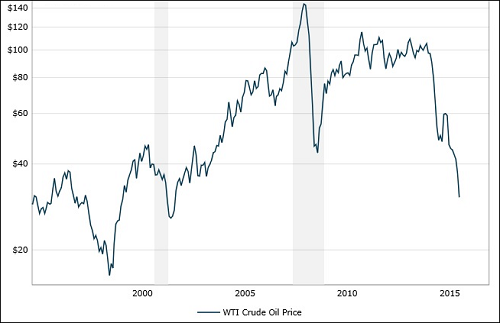

Preço de West Texas Intermediate Crude Oil antes e depois do Crash de 2008

A

partir de junho de 2008 para a profundidade do crash financeiro de Wall

Street no início de 2009, US petróleo bruto doméstico perdeu 70 por

cento do seu valor, passando de mais de $ 140 para baixo $ 40s. Mas então aconteceu uma coisa estranha. Apesar do crescimento da economia global fraca, óleo voltou para mais

de $ 100 por 2011 e negociado entre US $ 80 e um pouco mais de $ 100 até

junho de 2014. Desde então, ele caiu por 72 por cento - uma queda maior

do que quando Wall Street estava desabando.

O gráfico de petróleo bruto tem a sensação distinta de um esquema de pump and dump, uma técnica que Wall Street se transformou em uma forma de arte no passado. Pense sociedades limitadas ao preço de par em declarações do cliente como eles se desintegrou no preço no mundo real; fraudada investigação conducente à falência das dot.com e um estoque wipeout $ 4000000000000; e a titularização de resíduos tóxicos com notação AAA criar o colapso das hipotecas subprime que crateras do mercado imobiliário dos EUA, juntamente com as empresas centenárias em Wall Street.

Praticamente tudo que é feito em Wall Street é alguma variação de pump and dump. Aqui é por isso que estamos particularmente desconfiado da ação do preço do petróleo.

Os americanos sabem muito pouco sobre o que realmente estava acontecendo em Wall Street que leva até o acidente de 2008. Inquérito A Crise Financeira Comissão divulgou seu relatório final detalhado em janeiro de 2011. Mas até julho de 2013, o senador Sherrod Brown, Presidente da Subcomissão do Senado sobre Bancos e Instituições Financeiras e da Defesa do Consumidor tinha sabido que os bancos de Wall Street tinham acumulado uma quantidade sem precedentes de petróleo bruto físico, metais e outros ativos de commodities no período que antecedeu o acidente. Isso veio como um choque completo para o Congresso, apesar de audiências intermináveis que haviam sido detidos no acidente.

Em 23 de julho, 2013, senador Brown abriu uma audiência sobre esta perversão opaca de direito bancário, comparando bancos de Wall Street de hoje para as relações de confiança de Wall Street que tinham um domínio sobre o país no início de 1900. Senador Brown comentou:

"Tem havido pouca consciência pública ou de debate sobre a expansão maciça dos nossos maiores instituições financeiras em novas áreas da economia. Isso é em parte porque os reguladores, nossos reguladores, têm sido menos do que transparente sobre os fatos básicos, sobre sua filosofia de regulamentação, sobre os seus planos para o futuro em relação a estas entidades.

"A maioria das informações que temos foi adquirido por vasculhar declarações das empresas em documentos apresentados à SEC, reportagens e conversas diretas com a indústria. É também porque essas instituições são tão complexos, tão densa, tão opaco que eles são impossíveis de entender completamente. Os seis maiores holdings bancárias norte-americanas têm 14,420 filiais, apenas 19 dos quais são os bancos tradicionais.

"Suas atividades de commodities físicas não são de forma abrangente ou compreensivelmente relatado. Eles são muito profundamente dentro de várias subsidiárias, como a sua moeda e de commodities unidades de renda fixa, divisões Asset Management, e outras linhas de negócio. Suas atividades específicas não são transparentes. Elas não são sujeitas a transparência de qualquer forma. Eles são muitas vezes enterrado em documentos oficiais arcanos.

"Os contribuintes têm o direito de saber o que está acontecendo e ter uma palavra a dizer no nosso sistema financeiro, porque os contribuintes, como sabemos, são os únicos que serão feitas para resgatar esses mega-bancos mais uma vez, possivelmente como resultado de atividades que não estão relacionados à banca. "

As conclusões desta audição eram tão preocupante que Subcomissão Permanente do Senado os EUA em Investigações início a um inquérito em profundidade. A Subcomissão, então presidida pelo senador Carl Levin, realizou uma audiência de dois dias sobre o assunto em Novembro de 2014, que incluía um relatório de 400 páginas de resultados de arrepiar os cabelos.

De particular interesse foi os ativos de petróleo físicas de cair o queixo detida pela Morgan Stanley, uma instituição que a maioria das pessoas vistas como um banco de investimento consultoria sobre fusões e aquisições e uma corretora de varejo com mais de 15.000 corretores aconselhando as mães e pops e instituições em suas carteiras de investimento . Subcomissão de Levin revelou o seguinte sobre Morgan Stanley:

Morgan Stanley tinha comprado enormes explorações de petróleo físicos, incluindo a compra de TransMontaigne, que conseguiu quase 50 sites de petróleo nos Estados Unidos e Canadá. Ele também tinha uma participação majoritária na Heidmar, que "gestão de uma frota de 100 navios com entrega do petróleo a nível internacional." Morgan Stanley também de propriedade Olco Petróleo ", que misturados óleos, instalações de armazenamento patrocinados, e correu cerca de 200 postos de gasolina de varejo no Canadá."

O relatório levantou novas preocupações quanto à exatamente o Morgan Stanley tinha se transformou em com esta conclusão:

"Uma das principais atividades de petróleo físicas do Morgan Stanley foi para armazenar grandes quantidades de óleo em instalações localizadas nos Estados Unidos e no exterior. De acordo com o Morgan Stanley, na área de Nova York e Nova Jersey-Connecticut sozinho, em 2011, teve locações em instalações de armazenamento de petróleo com uma capacidade total de 8,2 milhões de barris, aumentando para 9,1 milhões de barris em 2012, e, em seguida, diminuindo para 7,7 milhões de barris em 2013. Morgan Stanley também tinha instalações de armazenagem na Europa e na Ásia. De acordo com o Federal Reserve, em 2012, Morgan Stanley realizou 'operando arrendamentos em mais de 100 campos de tanques de armazenamento de petróleo com 58 milhões de barris de capacidade de armazenamento a nível mundial. "

Deixe que afundar em por um momento. Com os instrumentos financeiros derivados e 58 milhões de barris de capacidade de armazenamento físico, ele pode não ser tão difícil de manipular o mercado de petróleo.

A Subcomissão tem em suas mãos um memorando interno da Reserva Federal de 2011, que reconheceu que o Fed sabia o que um polvo industrial alastrando Morgan Stanley tinha-se tornado, embora o Fed havia concedido banco status de holding durante o crash de 2008 e injetou um total cumulativo de US $ 2 trilhões em empréstimos abaixo das taxas de mercado na Morgan Stanley para ajudá-la a sobreviver ao acidente. O memorando Fed disse que o Morgan Stanley "controla um" modelo verticalmente integrado "que mede a produção de petróleo bruto, a destilação, a armazenagem, o transporte terrestre e de água, e tanto a distribuição por grosso ea retalho."

De acordo com a conclusão da Subcomissão, Morgan Stanley ", utilizado suas instalações de armazenagem para construir estoques com milhões de barris de diferentes tipos de óleo."

Morgan Stanley não era o único mega-banco de Wall Street apontado no estudo. Entre suas inúmeras constatações de facto foram os seguintes:

"Incorrer em Nova sistêmica riscos. Devido a suas atividades de commodities físicas, Goldman, JPMorgan e Morgan Stanley incorridos aumento dos riscos de eventos financeiros, operacionais e catastróficos, enfrentou acusações de vantagens desleais de comércio, conflitos de interesse e manipulação de mercado, e intensificou os problemas com ser demasiado grande para gerir ou regular, introduzindo novos riscos sistémicos no sistema financeiro norte-americano.

"Usando limites de tamanho ineficaz. Salvaguardas prudenciais que limitam o tamanho das atividades de commodities físicas estão crivados de exclusões e aplicado de uma forma descoordenada, incoerente e ineficaz, permitindo JPMorgan, por exemplo, para armazenar mercadorias físicas com um valor de $ 17400000000 mercado - quase 12% do seu nível 1 Capital -., enquanto ao mesmo tempo o cálculo do valor das suas participações de commodities físicas mercado para fins do cumprimento do limite de Federal Reserve em apenas $ 6600000000 "

Em outra audiência em 15 de Janeiro, 2014, Norman Bay, o diretor do Escritório de Aplicação no Federal Energy Regulatory Commission (FERC), explicou como o aparelhamento dos mercados de commodities pode ser realizado:

"Um ponto fundamental necessária para a compreensão de muitos dos nossos casos de manipulação é que os mercados de energia físicos e financeiros estão interligados ... um manipulador pode usar comércios físicos (ou outras transações de energia que afetam os preços físicos) para mover os preços de uma forma que beneficia sua situação financeira global . Uma forma útil de olhar para manipulação é que a transação física é uma "ferramenta" que é usado para 'target' um preço físico ... O objetivo de usar a ferramenta para atingir um preço físico é para aumentar ou diminuir esse preço de uma forma que irá aumentar o valor de uma "posição beneficiando '(como um produto Transmissão de direito financeiro ou FTR nos mercados de energia, uma troca, um contrato de futuros, ou outro derivado).

"Aumentar o valor da posição beneficiando é o objetivo ou motivo do regime manipuladora. O manipulador pode perder dinheiro em seus comércios físicos, mas o esquema é rentável porque as posições financeiras são beneficiadas acima e além das perdas físicas. "

Wall Street mega-bancos são capazes de alavancar seus negócios de petróleo no mercado futuro por um fator de 95 a 1 ou superior. Normalmente, a margem de 5 por cento ou menos é exigido de grandes especuladores do petróleo nas principais bolsas de futuros de commodities. Se você sabe a direção dos preços, você pode fazer uma matança usando muito pouco do capital da sua própria empresa. E se você também possui as commodities físicas, você pode chamar-se um fide bona hedger e evitar regras destinadas a conter a negociação arriscada ou manipuladora.

Morgan Stanley reduziu aos ativos de petróleo e capacidade de armazenamento nos últimos anos. Exatamente como ainda há muito não é conhecido. Em um comunicado de imprensa 02 de novembro de 2015, o Morgan Stanley anunciou que tinha concluído a venda de sua unidade global Merchanting Óleo de sua divisão de Commodities de Castleton Commodities International LLC. Os termos financeiros não foram divulgados, no entanto, o Financial Times informou que seus ativos Heidmar não eram parte do acordo.

A Reserva Federal, a única autoridade reguladora nos Estados Unidos de holdings bancárias, tem conhecido desde pelo menos 2009, que os mega bancos de Wall Street estavam construindo posições maciços em commodities físicas. Foi nesse ano que 60 minutos revelou que a Morgan Stanley tinha a capacidade de armazenar e manter 20 milhões de barris de petróleo e Goldman Sachs tinha tomado participações em empresas que possuíam terminais de armazenamento de petróleo - enquanto analistas de petróleo das duas empresas fizeram declarações públicas de que o petróleo chegaria US $ 150 e US $ 200 por barril, respectivamente.

Agora que Morgan Stanley tem a vertente significativa exposição ao petróleo, seus analistas estão cantando uma música diferente. No início deste mês em 11 de janeiro, a Bloomberg News informou que o Morgan Stanley estava prevendo que "o petróleo é particularmente alavancada ao dólar" e poderia cair para US $ 20 ".

O gráfico de petróleo bruto tem a sensação distinta de um esquema de pump and dump, uma técnica que Wall Street se transformou em uma forma de arte no passado. Pense sociedades limitadas ao preço de par em declarações do cliente como eles se desintegrou no preço no mundo real; fraudada investigação conducente à falência das dot.com e um estoque wipeout $ 4000000000000; e a titularização de resíduos tóxicos com notação AAA criar o colapso das hipotecas subprime que crateras do mercado imobiliário dos EUA, juntamente com as empresas centenárias em Wall Street.

Praticamente tudo que é feito em Wall Street é alguma variação de pump and dump. Aqui é por isso que estamos particularmente desconfiado da ação do preço do petróleo.

Os americanos sabem muito pouco sobre o que realmente estava acontecendo em Wall Street que leva até o acidente de 2008. Inquérito A Crise Financeira Comissão divulgou seu relatório final detalhado em janeiro de 2011. Mas até julho de 2013, o senador Sherrod Brown, Presidente da Subcomissão do Senado sobre Bancos e Instituições Financeiras e da Defesa do Consumidor tinha sabido que os bancos de Wall Street tinham acumulado uma quantidade sem precedentes de petróleo bruto físico, metais e outros ativos de commodities no período que antecedeu o acidente. Isso veio como um choque completo para o Congresso, apesar de audiências intermináveis que haviam sido detidos no acidente.

Em 23 de julho, 2013, senador Brown abriu uma audiência sobre esta perversão opaca de direito bancário, comparando bancos de Wall Street de hoje para as relações de confiança de Wall Street que tinham um domínio sobre o país no início de 1900. Senador Brown comentou:

"Tem havido pouca consciência pública ou de debate sobre a expansão maciça dos nossos maiores instituições financeiras em novas áreas da economia. Isso é em parte porque os reguladores, nossos reguladores, têm sido menos do que transparente sobre os fatos básicos, sobre sua filosofia de regulamentação, sobre os seus planos para o futuro em relação a estas entidades.

"A maioria das informações que temos foi adquirido por vasculhar declarações das empresas em documentos apresentados à SEC, reportagens e conversas diretas com a indústria. É também porque essas instituições são tão complexos, tão densa, tão opaco que eles são impossíveis de entender completamente. Os seis maiores holdings bancárias norte-americanas têm 14,420 filiais, apenas 19 dos quais são os bancos tradicionais.

"Suas atividades de commodities físicas não são de forma abrangente ou compreensivelmente relatado. Eles são muito profundamente dentro de várias subsidiárias, como a sua moeda e de commodities unidades de renda fixa, divisões Asset Management, e outras linhas de negócio. Suas atividades específicas não são transparentes. Elas não são sujeitas a transparência de qualquer forma. Eles são muitas vezes enterrado em documentos oficiais arcanos.

"Os contribuintes têm o direito de saber o que está acontecendo e ter uma palavra a dizer no nosso sistema financeiro, porque os contribuintes, como sabemos, são os únicos que serão feitas para resgatar esses mega-bancos mais uma vez, possivelmente como resultado de atividades que não estão relacionados à banca. "

As conclusões desta audição eram tão preocupante que Subcomissão Permanente do Senado os EUA em Investigações início a um inquérito em profundidade. A Subcomissão, então presidida pelo senador Carl Levin, realizou uma audiência de dois dias sobre o assunto em Novembro de 2014, que incluía um relatório de 400 páginas de resultados de arrepiar os cabelos.

De particular interesse foi os ativos de petróleo físicas de cair o queixo detida pela Morgan Stanley, uma instituição que a maioria das pessoas vistas como um banco de investimento consultoria sobre fusões e aquisições e uma corretora de varejo com mais de 15.000 corretores aconselhando as mães e pops e instituições em suas carteiras de investimento . Subcomissão de Levin revelou o seguinte sobre Morgan Stanley:

Morgan Stanley tinha comprado enormes explorações de petróleo físicos, incluindo a compra de TransMontaigne, que conseguiu quase 50 sites de petróleo nos Estados Unidos e Canadá. Ele também tinha uma participação majoritária na Heidmar, que "gestão de uma frota de 100 navios com entrega do petróleo a nível internacional." Morgan Stanley também de propriedade Olco Petróleo ", que misturados óleos, instalações de armazenamento patrocinados, e correu cerca de 200 postos de gasolina de varejo no Canadá."

O relatório levantou novas preocupações quanto à exatamente o Morgan Stanley tinha se transformou em com esta conclusão:

"Uma das principais atividades de petróleo físicas do Morgan Stanley foi para armazenar grandes quantidades de óleo em instalações localizadas nos Estados Unidos e no exterior. De acordo com o Morgan Stanley, na área de Nova York e Nova Jersey-Connecticut sozinho, em 2011, teve locações em instalações de armazenamento de petróleo com uma capacidade total de 8,2 milhões de barris, aumentando para 9,1 milhões de barris em 2012, e, em seguida, diminuindo para 7,7 milhões de barris em 2013. Morgan Stanley também tinha instalações de armazenagem na Europa e na Ásia. De acordo com o Federal Reserve, em 2012, Morgan Stanley realizou 'operando arrendamentos em mais de 100 campos de tanques de armazenamento de petróleo com 58 milhões de barris de capacidade de armazenamento a nível mundial. "

Deixe que afundar em por um momento. Com os instrumentos financeiros derivados e 58 milhões de barris de capacidade de armazenamento físico, ele pode não ser tão difícil de manipular o mercado de petróleo.

A Subcomissão tem em suas mãos um memorando interno da Reserva Federal de 2011, que reconheceu que o Fed sabia o que um polvo industrial alastrando Morgan Stanley tinha-se tornado, embora o Fed havia concedido banco status de holding durante o crash de 2008 e injetou um total cumulativo de US $ 2 trilhões em empréstimos abaixo das taxas de mercado na Morgan Stanley para ajudá-la a sobreviver ao acidente. O memorando Fed disse que o Morgan Stanley "controla um" modelo verticalmente integrado "que mede a produção de petróleo bruto, a destilação, a armazenagem, o transporte terrestre e de água, e tanto a distribuição por grosso ea retalho."

De acordo com a conclusão da Subcomissão, Morgan Stanley ", utilizado suas instalações de armazenagem para construir estoques com milhões de barris de diferentes tipos de óleo."

Morgan Stanley não era o único mega-banco de Wall Street apontado no estudo. Entre suas inúmeras constatações de facto foram os seguintes:

"Incorrer em Nova sistêmica riscos. Devido a suas atividades de commodities físicas, Goldman, JPMorgan e Morgan Stanley incorridos aumento dos riscos de eventos financeiros, operacionais e catastróficos, enfrentou acusações de vantagens desleais de comércio, conflitos de interesse e manipulação de mercado, e intensificou os problemas com ser demasiado grande para gerir ou regular, introduzindo novos riscos sistémicos no sistema financeiro norte-americano.

"Usando limites de tamanho ineficaz. Salvaguardas prudenciais que limitam o tamanho das atividades de commodities físicas estão crivados de exclusões e aplicado de uma forma descoordenada, incoerente e ineficaz, permitindo JPMorgan, por exemplo, para armazenar mercadorias físicas com um valor de $ 17400000000 mercado - quase 12% do seu nível 1 Capital -., enquanto ao mesmo tempo o cálculo do valor das suas participações de commodities físicas mercado para fins do cumprimento do limite de Federal Reserve em apenas $ 6600000000 "

Em outra audiência em 15 de Janeiro, 2014, Norman Bay, o diretor do Escritório de Aplicação no Federal Energy Regulatory Commission (FERC), explicou como o aparelhamento dos mercados de commodities pode ser realizado:

"Um ponto fundamental necessária para a compreensão de muitos dos nossos casos de manipulação é que os mercados de energia físicos e financeiros estão interligados ... um manipulador pode usar comércios físicos (ou outras transações de energia que afetam os preços físicos) para mover os preços de uma forma que beneficia sua situação financeira global . Uma forma útil de olhar para manipulação é que a transação física é uma "ferramenta" que é usado para 'target' um preço físico ... O objetivo de usar a ferramenta para atingir um preço físico é para aumentar ou diminuir esse preço de uma forma que irá aumentar o valor de uma "posição beneficiando '(como um produto Transmissão de direito financeiro ou FTR nos mercados de energia, uma troca, um contrato de futuros, ou outro derivado).

"Aumentar o valor da posição beneficiando é o objetivo ou motivo do regime manipuladora. O manipulador pode perder dinheiro em seus comércios físicos, mas o esquema é rentável porque as posições financeiras são beneficiadas acima e além das perdas físicas. "

Wall Street mega-bancos são capazes de alavancar seus negócios de petróleo no mercado futuro por um fator de 95 a 1 ou superior. Normalmente, a margem de 5 por cento ou menos é exigido de grandes especuladores do petróleo nas principais bolsas de futuros de commodities. Se você sabe a direção dos preços, você pode fazer uma matança usando muito pouco do capital da sua própria empresa. E se você também possui as commodities físicas, você pode chamar-se um fide bona hedger e evitar regras destinadas a conter a negociação arriscada ou manipuladora.

Morgan Stanley reduziu aos ativos de petróleo e capacidade de armazenamento nos últimos anos. Exatamente como ainda há muito não é conhecido. Em um comunicado de imprensa 02 de novembro de 2015, o Morgan Stanley anunciou que tinha concluído a venda de sua unidade global Merchanting Óleo de sua divisão de Commodities de Castleton Commodities International LLC. Os termos financeiros não foram divulgados, no entanto, o Financial Times informou que seus ativos Heidmar não eram parte do acordo.

A Reserva Federal, a única autoridade reguladora nos Estados Unidos de holdings bancárias, tem conhecido desde pelo menos 2009, que os mega bancos de Wall Street estavam construindo posições maciços em commodities físicas. Foi nesse ano que 60 minutos revelou que a Morgan Stanley tinha a capacidade de armazenar e manter 20 milhões de barris de petróleo e Goldman Sachs tinha tomado participações em empresas que possuíam terminais de armazenamento de petróleo - enquanto analistas de petróleo das duas empresas fizeram declarações públicas de que o petróleo chegaria US $ 150 e US $ 200 por barril, respectivamente.

Agora que Morgan Stanley tem a vertente significativa exposição ao petróleo, seus analistas estão cantando uma música diferente. No início deste mês em 11 de janeiro, a Bloomberg News informou que o Morgan Stanley estava prevendo que "o petróleo é particularmente alavancada ao dólar" e poderia cair para US $ 20 ".

Nenhum comentário:

Postar um comentário